Долги россиян по ипотеке впервые превысили рекордную сумму в 10 триллионов рублей. При чем тут путинская программа, как ЦБ пытался предотвратить эту проблему и чем она обернется для российской экономики –– в материале «МБХ медиа»

Доступное жилье в долг

Ипотека –– один из самых быстрорастущих сегментов розничного кредитования. Кандидат экономических наук и доцент экономического факультета РУДН Оксана Савчина рассказала «МБХ медиа», что с 2019 по 2020 год объем выданных ипотечных кредитов увеличился на 51%.

Это значит, что в прошлом году банки выдали 1,7 млн ипотечных кредитов на общую сумму более 4,3 трлн рублей. За последние полгода количество не менее внушительное –– 613 тысяч ипотечных кредитов на общую сумму более 1,7 трлн руб.

Савчина называет основной причиной популярности ипотеки снижение ставок: с 10-11% до 8%. Свою роль сыграли и льготные банковские программы –– прежде всего, путинская программа ипотеки на новостройки под 6,5%, которая была объявлена в прошлом апреле.

Причем, одобряют ипотечные кредиты достаточно часто: по льготной программе ипотечного кредитования уровень одобрения составляет около 65%, по рыночным программам –– 58%.

Интерес к покупке недвижимости дополнительно стимулировал феномен отложенного спроса –– на карантине многие семьи откладывали деньги, а потом решили вложить их в покупку недвижимости. Уверенности в приобретении квартир придавал и переход на счета эскроу –– они позволяют безопасно проводить сделку между продавцом и покупателем при посредничестве банка.

При этом, побочным эффектом небывалого спроса стал рост цен на жилье. По данным Росстата, в среднем повышение цен на первичном рынке жилья достигло 17,6%, а в отдельных регионах –– 20–30%.

«Вся эта система держится на страхе». Как микрозаймы превращают жизнь россиян в кошмар

В марте этого года россияне оформили 2,35...

Савчина отмечает, что при таком высоком спросе на ипотеку реальные располагаемые доходы россиян только сокращаются. Более того –– численность россиян, которые живут на доходы ниже прожиточного минимума, увеличивается. «Больше 12 миллионов человек потеряли работу в пандемию, но многие из них не хотят менять свой привычный уровень жизни, поэтому вновь и вновь обращаются к различным кредитам и займам, не задумываясь о том, чем будут расплачиваться», –– комментирует экономист.

ЦБ против льготной ипотеки

Осенью 2020 года ЦБ зафиксировал, что доля кредитов с низким первоначальным взносом выросла с 23,9% во втором квартале 2020 года до 31,7% в третьем квартале 2020 года. Также банк отметил рост объема просроченной задолженности –– она поднялась на 5% за период с начала мая по конец октября.

Подобная статистика связана с тем, что в 2020 году банки начали выдавать кредиты категориям населения с меньшими доходами: Правительство снизило размер первоначального взноса по льготной ипотеке с 20 до 15%, стремясь сделать покупку недвижимости более доступной.

Первоначальный взнос выступает своего рода гарантом платежеспособности заемщика, и чем он ниже, тем выше риски возникновения просроченной задолженности или вовсе банкротства клиента банка, неспособного погасить кредит.

Для стабилизации положения ЦБ решил ужесточить условия выдачи ипотечных кредитов с низким первоначальным взносом. С 1 августа 2021 года по таким кредитам будет повышена надбавка к коэффициентам риска –– это сделает их менее привлекательными для банков.

Председатель ЦБ Эльвира Набиуллина также в прошлом году заявляла о том, что необходимо закончить путинскую программу льготной ипотеки. «Виден рост цен на жилье на первичном рынке, который уже опережает и инфляцию, и рост доходов населения. Своевременное завершение этой антикризисной программы позволит избежать формирования пузырей и сбалансировать на рыночной основе спрос и предложение на рынке жилья», –– сообщила она. Напомним, пока что программа продлена до первого июля 2021 года.

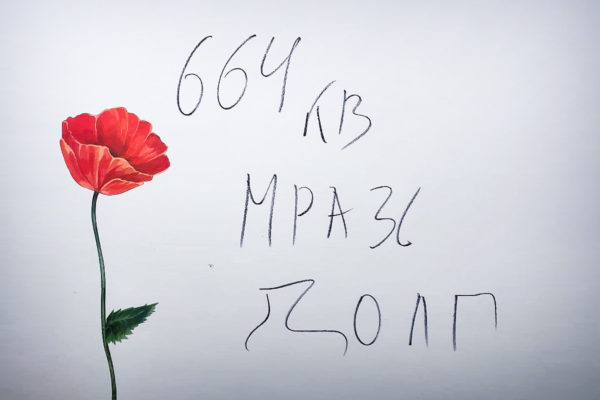

В 2021 году подобная ситуация в банковской сфере привела к рекордной ипотечной задолженности населения –– 10 триллионов рублей. Общая долговая нагрузка по итогам первого полугодия достигла 11,9%. По словам Савчиной, такие условия «тормозят» рост экономики страны.

Экономист подтверждает –– важно не допустить перегрева рынка ипотечного кредитования, появления ипотечного кризиса и новой волны банкротств физических и юридических лиц. Решение проблемы Савчина видит в том, что банки должны начать более тщательно подходить к оценке кредитоспособности заемщиков.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.